Cél és valóság: Az MNB monetáris politika kudarcai

De ne legyen kétsége senkinek: a szándékoktól jelentősen lefelé divergáló infláció, időnként árszint csökkenés (defláció) ugyanolyan káros lehet a gazdaság számára, mintha például három helyett hat százalék lenne az áremelkedés üteme Az ellentétes irányú mellélövés nyomán keletkező károk persze nem azonosak, a hatásmechanizmusok is különböznek, de a deflációt súroló folyamatok nem kevés kárral járnak.

Ilyen például a korábban felvett, fix kamatozású vállalati és lakossági hitelek váratlan, előre nem látott reálterheinek - kamat és tőke - a jelentős megemelkedése. Igaz, ha a Növekedési Hitel Programot, az NHP-t nem tekintenénk, akkor a rögzített kamatozású hitelek súlya csekély lenne. A rögzített, stagnáló árakhoz nem alkalmazkodó kamatok reálköltségének a növekedése, a kamatszolgálat reálterhének az emelkedése az üzleti profitokat csökkenti, a beruházások jövedelmezőségét erodálja. Ennél jóval fontosabb a tőketerhek inflálódásának elmaradása, mind a változó, mind a fix kamatozású hitelek esetében. Ez viszont mérsékli a növekedést, rontja a gazdasági klímát.

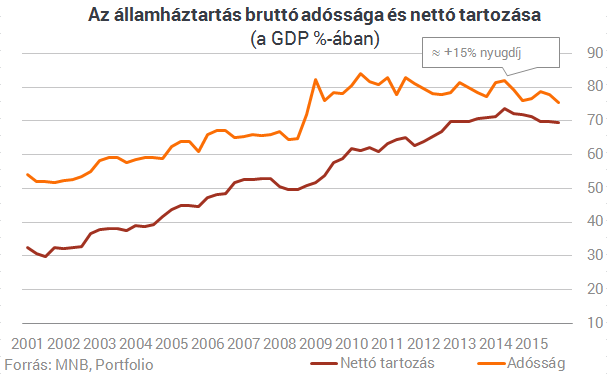

Jelentősen korlátozza a fiskális politika mozgásterét is. Az évről évre elvétett inflációs cél a kormány szándékával szemben a nyugdíjak eddig közel kilenc százalékos, évente hozzávetőlegesen 300 milliárd forintos nem tervezett növekedését hozta magával. Ez akár elfogadható is lenne, ha egyrészt tudatos döntés eredménye volna, másrészt ha a közép- és hosszú távú nyugdíjkassza ezt elbírná. Mivel nyilvánvalóan egyik feltétel sem áll fenn, ezért ez a helyzet feszültségeket teremt a költségvetés egyéb, nem kevésbé fontos feladatainak megoldásában. Nem azt állítom, hogy csupán emiatt nincs előrelépés például az egészségügyben, az oktatásban vagy a szociális szférában, de ez a nem szándékolt túlfutás biztosan nem segíti az ottani változásokat.

De a látszattal szemben az államadósság után fizetett nominális kamatok csökkenése sem növeli a mozgásteret. A nulla körüli infláció miatt ugyanis a GDP, a költségvetés bevételeinek a növekedése is elmarad a gyorsabb, 3 százalék körüli inflációs környezetben várttól. Ezért hiába csökken a kamatkiadás abszolút és relatív mértékben is, a várttól elmaradó nominális GDP és államháztartási bevételnövekedés miatt még némileg emelkedhet is a kamatfizetések nélküli, vagyis az elsődleges költségvetési többletre vonatkozó követelmény. Ez utóbbi azért fontos, mert az államadósság megfelelő ütemű csökkentésének szükséges feltétele az államháztartás egyenlegének elsődleges többlete. Ha például a nominális GDP hat százalékkal nő évente - három a reál növekedés és három százalék az infláció - akkor érzékelhetően kisebb kamatfizetés előtti többlet kell az adósság arányának mérsékléséhez, mintha nulla vagy egy százalékos infláció mellett csak három vagy négy százalékkal emelkedik a nominális GDP. Ezért a tervezettől, még inkább az inflációs céltól jócskán elmaradó aktuális infláció is erőforrásokat szívhat el a költségvetés eredeti, alapfeladataitól. Ha az árstabilitást nem véletlenül három százalékos éves áremelkedésben definiáló jegybank deflációt közelítő helyzetbe kerül, és a célt rendszeresen elvéti, akkor eleinte abszolút, majd fokozatosan relatív megszorításra kényszeríti a kormányt anélkül, hogy ezzel a legcsekélyebb mértékben is nyilvánosan szembenéznének.

Az inflációs cél folyamatos, következetes el nem érése nem egyedül és kizárólagosan a monetáris politika kudarca. Legalább négy tényezőt érdemes kiemelni.

- Először és mindenekelőtt a világgazdasági, azaz külső folyamatok belföldi hatását. Az energia- és nyersanyagárak 40-50 százalékos esését, az eurózónában tapasztalható tartós deflációt egy nyitott, kis gazdaság nyilván importálja. Akárcsak a világgazdaság többi szereplője. Már csak ezért is nagyon furcsa és érthetetlen, amikor az MNB néhány vezetője arról értekezik, hogy a monetáris politika visszaszerezte a nemzetközi folyamatokkal szembeni autonómiáját. Ugyancsak furcsa, amikor saját tevékenységének eredményének tudja be az infláció (túlzott) megfékezését.

- Másodszor, az úgynevezett rezsicsökkentés ötvenes éveket felidéző, a gazdaság szerkezetét, a versenyt és az erőforrások ésszerű allokációját akadályozó, az emberek józan értékrendjét mesterségesen, erőszakosan rongáló folyamatának rövid- és középtávú dezinflációs hatását sem lehet a monetáris politika szokásos keretei között semlegesíteni.

- Harmadszor, a gazdaságpolitika egészének hitelességi problémái, amelyek a beruházási és a fogyasztási kereslethiányt, a lehetségesnél messze lassúbb konszolidációját okozzák, ugyancsak kemény korlátot képeznek a monetáris politika fő feladatának teljesítése során.

- Negyedszer, nehézséget okoz ebben a szakaszban is az alapfeladat teljesítésében - de az előző szakaszhoz képest fordított előjellel - a teljes és a maginfláció eltérése. Most az utóbbi értéke a magasabb, de ez is jelentősen kisebb a célértéknél. Emiatt részben csapdába is került a kamatpolitika. A némileg magasabb maginfláció valamelyest korlátozza a jegybankot a nominális kamatok további, bátrabb mérséklésében. Ezért a monetáris lazítás eddigi szintje elégtelen a külső deflációs sokk és a pangó belföldi kereslet ellentételezésére. Így a jelenlegi reálkamatok szintje az inflációval szűrve egyáltalán nem nevezhető historikusan alacsonynak. Emiatt a monetáris politika korlátozottan, illetve alig képes hozzájárulni a regionális összehasonlításban is gyenge-közepes növekedés élénkítéséhez.

- A monetáris politika céljai és lehetőségei.

- Az első szakasz: 2001-től a 2006-os fordulatig.

- A második szakasz: a 2006-os fordulattól a válság kitöréséig.

- Harmadik szakasz: a válságtól 2013- ig.

- Negyedik szakasz I.: az új ciklus inflációs rekordja.

- Negyedik szakasz II.: külső sérülékenység és monetáris politika.

- Negyedik szakasz III.: nyereség és árfolyam-politika.

Érzékeny amerikai technológiához jutott hozzá Kína - Titkos hálózaton mentek ki az eszközök, egy áruló is segítette őket

Lecsaptak az amerikai hatóságok.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén? - Interaktív, díjmentes online előadás

Gyakorlati, hasznos, érthető

Részvényeket visznek tőzsdére Balogh Petyáék - Irány a Standard kategória

Mutatjuk a részleteket!

Bemondta a neves pénzember: tényleg buborék van a tőzsdén, de egy dolog még kell a kiszálláshoz

Nincs még itt az ideje az eladásnak - véli Ray Dalio.

Kiderült: már Zelenszkij kezében van a titkos béketerv - Azonnal beszélni akar Trumppal

Hamarosan folytatódnak az egyeztetések.

Karácsony Gergely: Készülünk az idei első hóesésre

Tanácsokkal látta el a lakosságot a főpolgármester.

Beindítja a katonai mozgósítást az egész EU-ban Brüsszel, militarizálják a schengeni övezetet

Hadbaálltak az európai biztosok, három nap alatt engedélyezhetik a mozgósítást.

MNB: a magyar bankok szerint romlott a gazdasági környezet, de javulásra számítanak

A jövedelmezőségük is csökkent, de emelkedni fog.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

HR és munkaügy: ha nincs szabályzat, az nemcsak hiányosság, hanem kockázat is!

Sok vállalatnál a HR és munkaügyi folyamatok működnek ugyan, de nincsenek mögöttük írásban rögzített szabályzatok. Pedig ezek hiánya nemcsak átláthatatlanságot, hanem komoly jogi és műk

Uptrading: válságban váltunk drágább FMCG-re?

A kis luxus paradoxona azt a jelenséget írja le, amikor válság idején bizonyos prémium termékek kereslete nem csökken, hanem növekszik. Ez különösen hangsúlyos az FMCG-szektorban, ahol a minde

Örömhír az autóvásárlás előtt állóknak: Olcsóbbak az autóhitelek, ideje a gázra lépni!

2025-ben ugyan az autóárak tovább drágulnak, ebben semmi meglepő nincsen. Viszont ami remek hír az autóhiteleseknek: a kamatok folyamatosan csökkenő pályán vannak. Mutatjuk, mik a piac legfontos

Lehet számítani a Mikulás-ralira? Tények és tévhitek az év végére

Mint a Messiásra, úgy várnak a befektetők minden évben a Mikulás-ralira, azaz arra, hogy év végén általánosan drágulnak a tőkepiaci eszközök. De kevesen tudják, hogy... The post Lehet szám

Black Fridayből Black November: hogyan lesz egyre kiterjedtebb az akciózási időszak?

A Black Friday mára egész szezonra kiterjedő, globális vásárlási jelenséggé nőtte ki magát.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.