A Fed kamatcsökkentési ciklusa, az AI-óriáscégek teljesítményébe vetett hit újjáéledése, valamint az európai belpolitikai nehézségek határozták meg az októberi tőkepiaci folyamatokat, miközben a vámháború enyhülésének jelei is fűtötték a befektetők optimizmusát. A tőzsdén kereskedett alapok (exchange traded fund, ETF) számára kedvező széljárás uralkodott, a befektetők előszeretettel bővítették kitettségüket ezekben a költséghatékony, jól diverzifikált megoldásokban, a növekvő óvatosság jelei azonban egyértelműen kirajzolódnak.

Csúcson a befektetési kedv, de a diverzifikáció is megindult

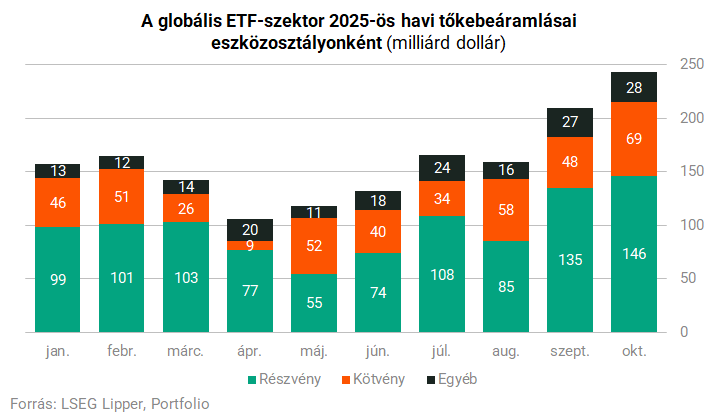

Múlt hónapban rendkívül nagy összeget, nettó értelemben (azaz a pozitív és negatív pénzmozgásokat egymással szembeállítva) 243 milliárd dollárnyi friss tőkét vonzottak a globális ETF-ek; ez az ugyancsak csúcsot érő szeptemberi értéket további 16%-kal fejelte meg – derül ki az LSEG Lipper legfrissebb adatközléséből. Összehasonlításképpen, a 2025 legnagyobb tőzsdei megrázkódtatását hozó áprilisi hónapban alig 100 milliárd dollár volt az ETF-ek globális nettó értékesítése.

Az októberi számokból azonban a csúcson pörgő befektetési kedven túl némi óvatosság is kiolvasható: bár mind a részvény-, mind az egyéb kitettségű ETF-ek kiemelkedő népszerűségnek örvendenek,

a jelek szerint a legnagyobb ugrást most a kockázatkerülő befektetések produkálták.

- A részvény-ETF-ek nettó 146 milliárd dollárnyi beáramlást könyvelhettek el októberben, ez az év első 9 hónapjának átlagos szintjét 58%-kal múlja felül.

- A kötvény-ETF-ek új tőkebeáramlása nettó 69 milliárd dollár volt egy hónap alatt, ez 69%-os növekményt jelez a januártól szeptemberig tartó időszak átlagához képest.

- A többi kategória (pl. pénzpiaci, vegyes, ingatlan- vagy árupiaci ETF-ek) képviselői együttesen nettó 28 milliárd dollárt vonzottak, 49%-os növekménnyel az év korábbi időszakának átlagos értéke fölött.

Az ETF-ek olyan befektetési alapok, amelyek jellemzően passzívan követik valamilyen index – például részvény-, kötvény- vagy árupiaci benchmark – teljesítményét, és a tőzsdén valós időben, részvényekhez hasonló módon kereskedhetők. Az ETF-ek fő előnye a diverzifikáció, az alacsony költségszint, a transzparens működés és a likviditás: a befektetők egyetlen terméken keresztül széles eszközkosárhoz férhetnek hozzá, miközben az aktívan kezelt alapokhoz képest jóval alacsonyabb díjterheléssel szembesülnek. Ugyanakkor az ETF-eknek korlátaik is vannak: szűkebb piacokon vagy bonyolultabb stratégiák esetén a likviditás alacsony lehet, illetve a passzív indexkövetés nem teszi lehetővé az elemzésen alapuló túlteljesítést. Egyes termékek, például tőkeáttételes vagy inverz (vagyis a követett eszköz árfolyamával ellentétesen mozgó) ETF-ek pedig jelentős kockázatot hordozhatnak, így ezek fokozott körültekintést igényelnek.

A tizedik hónappal együtt a szektor teljes idei tőkebeáramlása nettó 1598 milliárd dollár fölé emelkedett, ebből 982 milliárd dollárt a részvény-, 433 milliárdot a kötvény-, 183 milliárdot az egyéb ETF-ek tudhatnak magukénak.

A befektetők tehát idén is megmaradtak a régi szokásuknál, és elsősorban részvénypiaci kockázat vállalása céljából vásároltak ETF-eket:

a részvényfókuszú alapok (a tavaszi visszaesés ellenére) 61%-os súlyt hasítottak ki az idei nettó tőkebeáramlásból, a kötvény-ETF-ek az új tőke 27%-át tudták megszólítani, az egyéb alapoknak pedig 11%-os súly jutott. Az október hasonló értékesítési megoszlást hozott, de már valamivel erősebb diverzifikációs hajlam jelei is mutatkoztak: a részvény-ETF-ek súlya a megelőző havi 64%-ról 60%-ra csökkent, a kötvényalapoké pedig 23%-ról 28%-ra ugrott.

Visszább szorultak a részvények és a kötvények a globális portfólióban

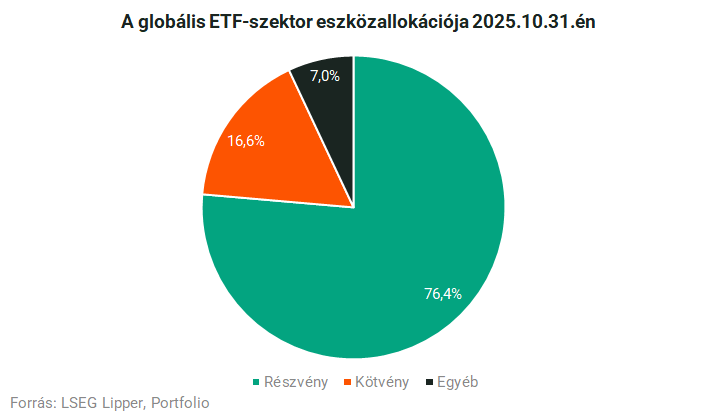

Az év eddigi időszaka nemcsak az új értékesítésekben, de a kezelt vagyon egészében is az ETF-szektor diverzifikációjának növekedését hozta: míg 2024 decemberének végén 78,4%, addig idén október végén 76,4% volt a részvény-ETF-ek súlya a globális portfólión belül. Az enyhe mérséklődés annak ellenére történt, hogy a részvényeknek – az átmeneti turbulenciáktól eltekintve – kifejezetten jó évük van idén, azaz az árfolyamok mozgása önmagában is súlynövelő hatással bír. Érdekes módon a részvényekhez hasonlóan a kötvény-ETF-ek súlya is kissé csökkent, az év eleji 16,9%-ról 16,6%-ra, ezzel szemben az alternatív befektetések súlya több mint megduplázódott, 1,4%-ról 3,6%-ra emelkedett, az árupiaci kitettség részaránya pedig 1,6%-ról 2,2%-ra nőtt, nem függetlenül a nemesfémek idén látott rendkívüli árnövekedésétől.

A kezelt vagyon nagysága szinte mindegyik eszközosztályban csúcsot döntött:

- a részvény-ETF-ek csaknem 13 860 milliárd dollárt kezeltek,

- ezt követték a kötvény-ETF-ek 3015 milliárdos állománnyal,

- az alternatív ETF-ek 651 milliárddal,

- az árupiaci ETF-ek 395 milliárd dollárral,

- továbbá más típusú ETF-ekben 224 milliárd dollárt tartottak nyilván,

így a teljes szektor vagyona átlépte a 18 143 milliárd dollárt. Az októberi növekedés kisebb részben a fentebb részletezett 243 milliárdos nettó értékesítésnek, nagyobb részben a 293 milliárd dollárnyi pozitív hozamnak volt köszönhető.

Töretlen a bizalom Amerikában

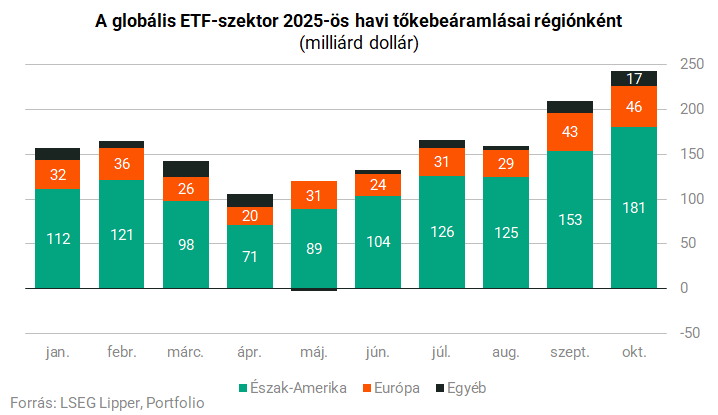

Míg a "Felszabadítás Napját" (Liberation Day) követő időszakban úgy tűnhetett, az egész világnak hadat üzenő amerikai gazdaságpolitika hatására megindul a befektetések rotációja az Egyesült Államokból Európa felé, mostanra kijelenthető, hogy ez a mozgás nem bizonyult tartós trendnek. A globális ETF-piacon töretlen a bizalom az Egyesült Államokban, amit mi sem jelez jobban, mint hogy az év második öt hónapjában az első öt havinál lényegesen nagyobb volt az (USA által dominált) észak-amerikai ETF-ek részesedése a teljes piac új értékesítéséből. Mindeközben az európai bejegyzésű ETF-ek tőkevonzó képessége is nőtt, de relatíve kevésbé.

A konkrét számokat tekintve októberben az észak-amerikai ETF-ek mintegy 181 milliárdos nettó tőkebeáramlást könyvelhettek el, közel 18%-kal felülmúlva a szeptemberi csúcsértéket,

ezzel októberben az összesített tőkebeáramlás csaknem háromnegyedét gyakorlatilag az Egyesült Államok zsebelhette be. Ugyanez idő alatt az európai ETF-ek alig 6%-os növekedéssel 43 milliárdról 46 milliárd dollárra növelték a nettó értékesítésüket. Az első kilenc havi átlaghoz képest Észak-Amerika 63%-kal, Európa 51%-kal produkált magasabb tőkebeáramlást. Érdekesség, hogy a világ többi részét, például Ázsiát és Afrikát magába foglaló kategória még ennél is nagyobb ugrással büszkélkedhet, több mint 85%-kal múlta felül az októberi nettó értékesítés az év megelőző időszakának havi átlagát.

Európa megindult a surranópályán

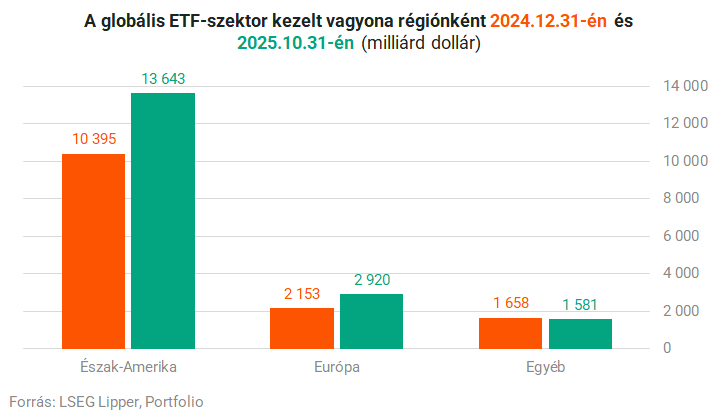

Nem meglepő módon az aktuális pillanatkép szerint az ETF-ágazat legmeghatározóbb szereplője Észak-Amerika, ez az Egyesült Államokat és Kanadát foglalja magában, de utóbbinak a szerepe teljesen mellékes, lévén az USA egymaga 13 106 milliárd dollárt tudhat magáénak a 13 643 milliárdos "közös" portfólióból. Év eleje óta az Észak-Amerikában bejegyzett ETF-ek kezelt vagyona több mint 31%-kal nőtt, ezt részben a hozamok, részben az új vásárlások okozták.

Európa eközben valamelyest képes volt felzárkózni, az öreg kontinens kezelt vagyona az év első tíz hónapjában több mint 35%-kal, 2920 milliárd dollárra bővült,

mialatt a föld többi részén (elsődlegesen az Ázsia-Csendes-óceáni régióban) nyilvántartott ETF-vagyon egy alacsony bázisról közel 5%-kal csökkenéssel 1581 milliárd dollárra rúgott.

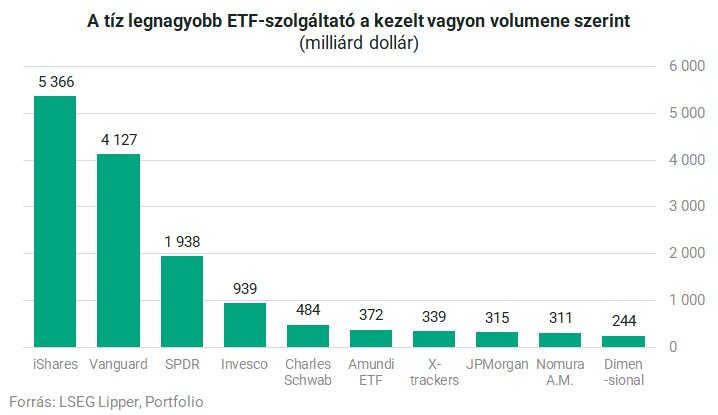

Kevés szolgáltatónál összpontosul a vagyon java

A legfrissebb adatokból az is kiderül, hogy a globálisan tíz legnagyobbnak tekinthető ETF-szolgáltató együttesen több mint 14 400 milliárd dollárnyi befektetést kezel, így közel 80%-os részesedéssel bír az ETF-szektorban. Az első három helyezett a kezelt vagyon nagysága szerint a BlackRockhoz tartozó iShares, a Vanguard, valamint a State Street Global Advisors (SSGA) által kínált ETF-család, az SPDR. A hónap legjobb értékesítője a Vanguard volt (+56 milliárd dollár), megelőzve az iShares-t (+47 milliárd dollár) és az SPDR-t (+25 milliárd dollár).

A címlapkép illusztráció. Címlapkép forrása: Getty Images

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Itt az új influenza variáns, ami kikerüli az oltásokat: súlyos járvány jöhet

Veszélyesek a kilátások.

Elhúzódó háborúra készül Románia - Felkészül a hadsereg

Fel kell gyorsítani a román védelmi ipar újjáélesztését.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

A politika első számú fegyvere: a gazdasági fantazmagória

Egyik napról a másikra 7 millió gyermek tűnt el az Egyesült Államokban. Franciaországban sokan próbálnak "karriernyugdíjasok" lenni. New Yorkban volt idő, amikor inkább felgyújtották a... T

Franklin Resources Inc. - kereskedés

Júniusban néztem rá legutóbb, akkor 18%-os pluszban voltam, ez mostanra 7%-ra olvadt. De szerintem nincsen semmi baj, ez csak egy korrekció, és nemsokára megint emelkedni fog.Hetes:Pont ugyanúgy l

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Kihívások éve a könyvvizsgálatban - tapasztalatok trendek

A könyvvizsgálat kívülről gyakran statikus szakmának tűnik: szigorú standardok, jól körülhatárolt eljárások, kiszámítható munkarend. Az előző év azonban ismét bebizonyította, hogy a s

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Tényleg soha nem álltunk ilyen közel a háború lezárásához?

Vajon sikerül kompromisszumot kötni?

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.